Die Kapitalerhöhung der Lenzing AG führt weiterhin zu hoher Volatilität im Stillhalterdepot. Es gibt aber gute Gründe, hier »still zu halten«.

In einem vorherigen Beitrag gingen wir auf die Konsequenzen der unerwarteten Kapitalerhöhung der bestehenden Stillhalterposition auf die Lenzing AG ein.

Die wesentliche Aussage: Selbst wenn ein Unternehmen am letzten Handelstag der Option eine Kapitlalmaßnahme ankündigt, induziert dies Volatilität im Depot. Auch ein Puffer von 10 Prozent (Abstand des Strikes der Option vom Marktpreis der Aktie vor der Bekanntgabe der Kapitalmaßnahme) schützt hiervor nicht. In unserem Fall wurde die Aktie trotzdem angedient.

Volatilität im Zuge der Kapitalmaßnahme

Nach der Zuteilung der Aktien konnten wir uns der Aktienrisiken durch eine rasche Veräußerung entledigen. Das galt jedoch nicht für die zugeteilten Bezugsrechte. Der Broker streikte beim Versuch, diese zum Verkauf zu stellen: »Kontrakt ist nicht zum Verkauf zugelassen«, lautete die Fehlermeldung.

Es blieben also zwei Optionen: Entweder die Bezugsrechte verfallen zu lassen oder diese auszuüben. Als Derivate sind die Zeitwerte der Bezugsrechte an die Aktie geknüpft, die im Zuge der Kapitalmaßnahme völlig unkorreliert zum Gesamtmarkt wilde Preisbewegungen macht. Es gab in diesem Fall keine Möglichkeit, das Depot von der Volatilität der Aktie zu entkoppeln.

- In der Phase des Bezugsrechtehandels markierte die Aktie unter hohem Volumen bei 40,60 € ein Verlaufstief. Das entspricht einem Abschlag von 25 Prozent zum Aktienpreis vor der Bekanntgabe der Kapitalmaßnahme.

- Über 96% der angebotenen Bezugsrechte wurden ausgeübt.

- Die zurückgegebenen Bezugsrechte wurden zu 44,25 € von institutionellen Investoren ausgeübt. Das entspricht einem Abschlag von etwa 18 Prozent zum Aktienpreis vor der Kapitalmaßnahme.

- Unmittelbar vor der Zuteilung der neuen Aktien (10. Juli) sank der Aktienpreis nochmals um etwa zehn Prozent.

Transmission in Portfolio-Volatilität

Weil wir vom Geschäftsmodell der Lenzing AG überzeugt sind, hatten wir bereits vor dem Auslaufen der Juni-Option eine Folgeposition aufgebaut. Trotz des Verkaufs der eingebuchten Aktien war das Stillhalterportfolio weiterhin der Volatilität der Lenzing Aktie ausgesetzt.

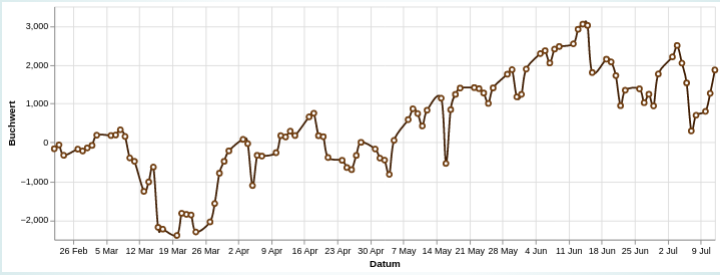

Während der »heißen Phase« der Kapitalerhöhung entsprach die Wertentwicklung des Stillhalterdepots quasi dem Preisverhalten der Lenzing-Aktie. Dies ist auch einer allgemeinen Marktschwäche in diesem Zeitraum zuzurechnen. In der ersten Juli-Woche gaben sämtliche Stillhalterpositionen ab.

Das Ausmaß der Buchverluste Anfang Juli entspricht dem Buchwerteinbruch im Zuge der US-Regionalbank-Krise im März 2023. Damals explodierte der Preis der Stillhalterposition Societe Generale. Diese wurde gemäß den Vorgaben des Risikomanagements geschlossen und die Verlust damit realisiert.

Stillhalten bei der Lenzing-Option

Im Falle der Lenzing-Option ist der Preiseinbruch in der Aktie keiner allgemeinen Marktkrise geschuldet. Hier macht es Sinn, die Preisbewegungen isoliert zu bewerten.

- Selbst eine erfolgreiche Kapitalerhöhung führt kurzfristig zu hoher Volatilität und starken Preisausschlägen des Basiswerts.

- Häufig ist der Aktienpreis auch mittelfristig niedriger, als vor der Kapitalmaßnahme.

- Die Volatilität baut sich nach dem Abschluß der Kapitalmaßnahme rasch ab.

Das Risikomanagement muss die Besonderheiten der Kapitalmaßnahme berücksichtigen.

Optionspreise sind im Umfeld der Kaptialmaßnahme allein wegen der höheren Volatilität erhöht. Es macht überhaupt keinen Sinn, Optionen in diesem Umfeld zurückzukaufen. Durch einfaches »warten« egalisiert sich mindestens der volatilitätsbedingte Preisaufschlag.

Exkurs: Kapitalerhöhung bei der TUI

Im März 2023 kündigte die TUI eine massive Kaptialerhöhung an. Bis zur Zuteilung der neuen Aktien sank der Börsenpreis kontinuierlich. Die Kapitalerhöhung selbst markierte ein Preistief der Aktie.

Dieses Preismuster dient als Blaupause für Preisentwicklungen im Zuge von (erfolgreichen) Kapitalmaßnahmen. Für den Stillhalterhandel begründet es die Modifikation des Risikomanagements. Es ist ferner eine Einladung, nach der Platzierung der neuen Aktien Stillhalterpositionen aufzubauen.

Bei der Stillhalterposition auf die Lenzing ist das Optionsvolumen niedrig, der Spread hoch. Es ist nicht zielführend, die Option kurzfristig zu schließen. Analog zum Ordermanagement beim Positionsaufbau muss auch das Closing diszipliniert erfolgen. Da die Kapitalerhöhung erfolgreich abgeschlossen wurde, dürften die Notierungen der Aktie im Sommerhandel mindestens um das Preisniveau der Platzierung institutioneller Investoren pendeln. Das Break Even der Stillhalterposition liegt mit 45,70 € nur knapp oberhalb dieses Unterstützungsniveaus.

Es ist wahrscheinlich, dass die Stillhalterposition während der Restlaufzeit einfach ihren Zeitwert abbaut und mit einem Ertrag abgeschlossen werden kann. Falls die Aktie angedient werden sollte, müssen die zugeteilten neuen Aktien veräußert werden. Es ist zielführend, die neuen Aktien mit einem Covered Call zu einem Zielpreis zum Verkauf zu stellen.

Risikomanagement

Sollte der Marktpreis der Aktie unerwartet deutlich sinken (also unter 43,50 €), haben wir etwas substanzielles übersehen. Dann muss die Position risikolos gestellt werden. Dies gelingt bei der Lenzing durch eine Short-Position der Aktie. Die leerverkauften Aktien kompensieren weitere Wertverluste der Optionsposition. Aus heutiger Sicht ist es nicht zielführend, eine Absicherung über den Optionsmarkt aufzubauen.